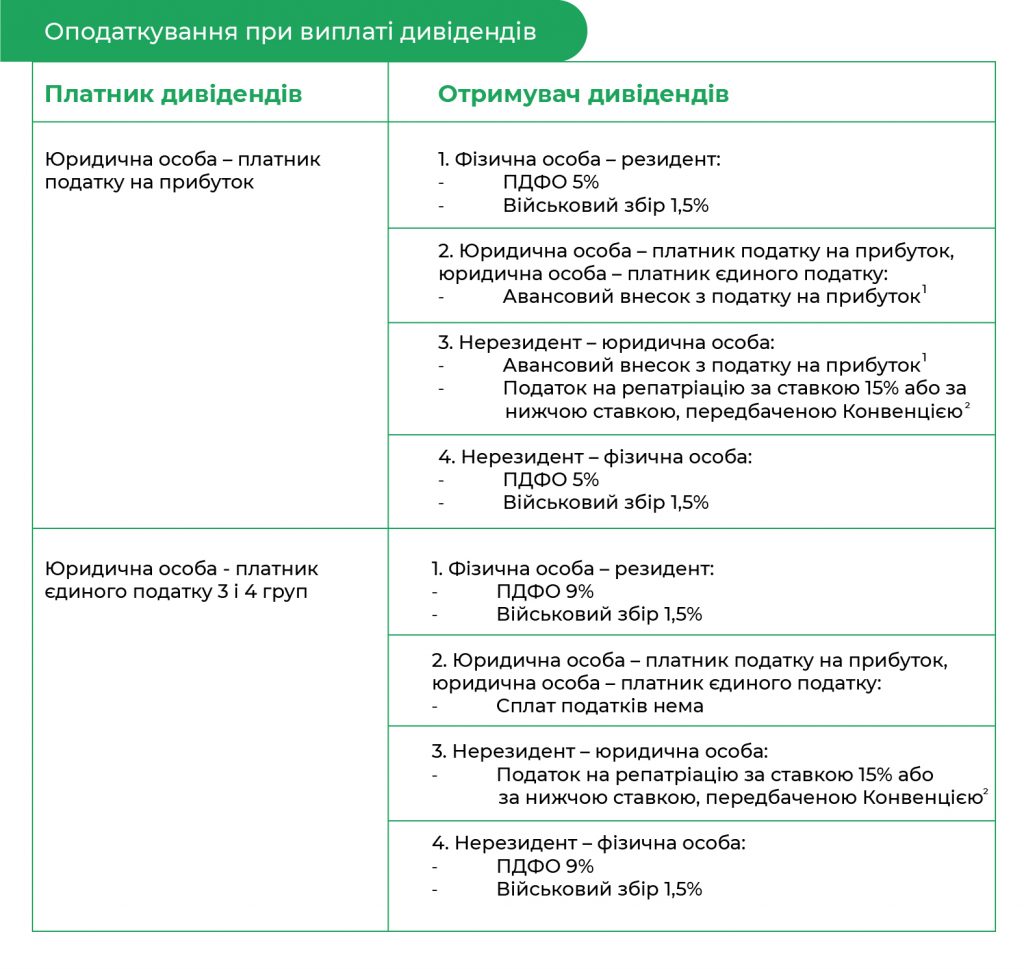

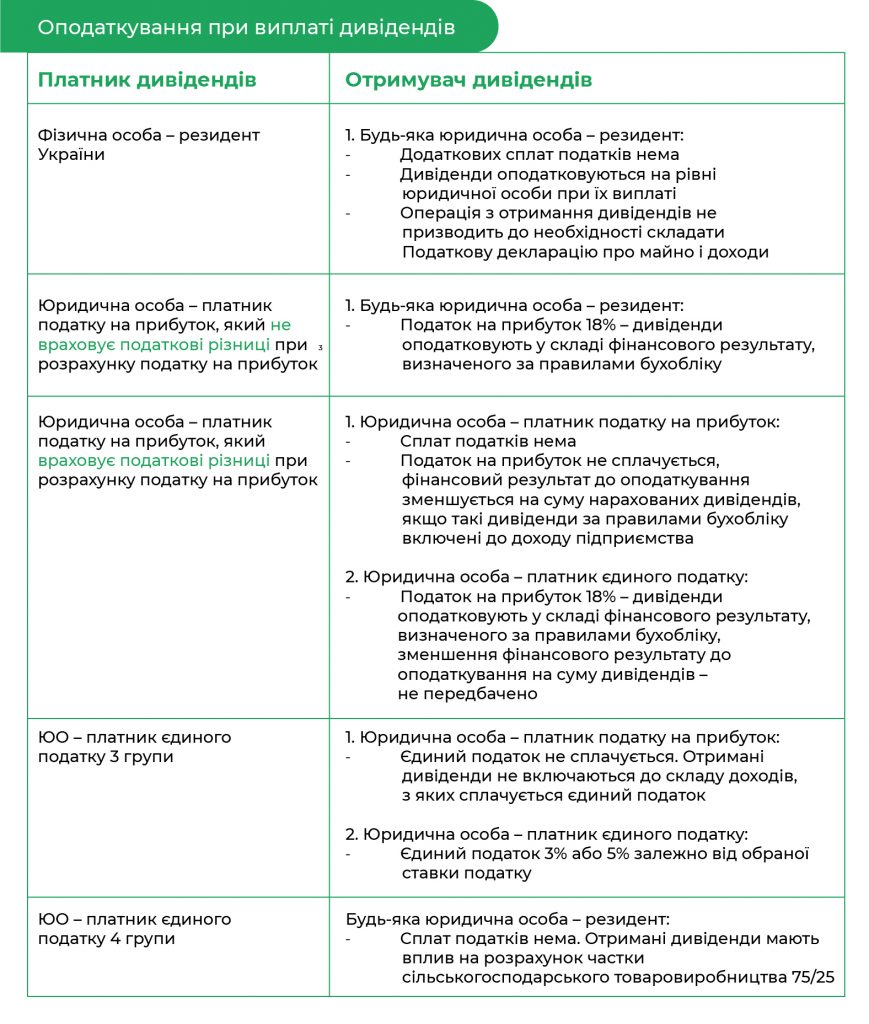

Плануємо виплату дивідендів

Вітаю! З вами Інна Шершун, Менеджер з податкового обліку і планування Kernel. До офіційної фіналізації річної фінансової звітності залишилося зовсім мало часу. Граничний строк її подання органам статистики – 28 лютого. Тож саме зараз можна подумати про розподіл дивідендів. Важливим у цьому процесі є питання оподаткування виплат.

У цій публікації ми нагадаємо, які податки мають бути сплачені при виплаті дивідендів, а також які податкові наслідки можуть бути в отримувачів дивідендів. Розглядаємо загальний випадок виплати дивідендів, тобто коли:

- сплату дивідендів проводить підприємство, створене в організаційно-правовій формі, – товариство з обмеженою відповідальністю;

- йде виплата звичайних дивідендів (не розглядаємо привілейовані дивіденди та реінвестиції);

- виплата дивідендів здійснюється в сумі, яка відповідає частці власника у статутному фонді юридичної особи;

- дивіденди виплачуються грошовими коштами безпосередньому власнику корпоративних прав компанії;

- дивіденди виплачуються за повний календарний рік.

Ми навели загальну схему оподаткування дивідендів. Тож тепер можете подумати, як краще їх виплачувати. А якщо необхідно – запланувати зміну у структурі власників. Успіхів!

1 Авансовий внесок з податку на прибуток сплачують не з усієї суми дивідендів, а із суми перевищення дивідендів, що підлягають виплаті, над значенням об’єкта оподаткування за рік, за результатами якого їх виплачують. При цьому грошові зобов’язання з податку на прибуток мають бути погашені. Пункт 57.1-1 Податкового кодексу України передбачає низку звільнень від сплати авансового внеску з податку на прибуток. Основні з них: авансовий внесок не сплачується при сплаті дивідендів на користь фізосіб, а також якщо сплату дивідендів проводять юридичні особи – платники єдиного податку 3 і 4 груп.

2 Тут маємо на увазі Конвенцію про уникнення подвійного оподаткування та попередження податкових ухилень стосовно податків на доходи і майно з країною, де зареєстрований нерезидент. Знижену ставку податку на репатріацію можемо застосовувати, якщо отримувач дивідендів надає українській юридичній особі Сертифікат (довідку) резидентності, який підтверджує, що нерезидент є резидентом країни, з якою діє Конвенція. Додатково може виникати необхідність надати з боку нерезидента підтвердження, що він є бенефеціарним власником отримуваних дивідендів, виконати інших умов, передбачені Конвенцією.

3 Право не враховувати податкові різниці при розрахунку податку на прибуток мають право підприємства, у яких сума річного доходу (за вирахуванням непрямих податків), визначеного за правилами бухобліку за останній рік, не перевищує 40 млн. грн.